Si torna a parlare di banche: facciamo un po’ di chiarezza

Scritto da Loredana Ferrara il . Pubblicato in Economia, Finanza e Politica.

di Loredana Ferrara

Nei giorni scorsi le vicende relative ad alcuni istituti bancari hanno rievocato importanti avvenimenti di un passato non troppo lontano, facendo risuonare nell’aria parole come Lehman, crisi finanziaria, 2008. Fortunatamente i dati che differiscono tra le due epoche e le due situazioni sono tanti. Vediamoli.

Indubbiamente il rapido aumento dei tassi messo in atto dalle banche centrali americana ed europea ha interrotto il lungo periodo di abbondante liquidità in cui gli intermediari finanziari hanno potuto gestire liberamente depositi e garanzie. Se sul segmento retail questo non ha portato alla contrazione dei consumi auspicata come rimedio contro l’inflazione, sul comparto aziendale e sui finanziamenti privati ha posto un freno alle nuove richieste e inasprito le condizioni dei contratti già in essere. In questo contesto la clientela è dovuta dunque ricorrere ai depositi anziché aprire nuove forme di debito.

Le banche e gli istituti finanziari in genere hanno una serie di condizioni e parametri da rispettare per evitare che questo tipo di evenienza crei dissesto nei bilanci, in Europa più stringenti che in America, introdotti o rivisti in senso restrittivo per lo più dopo il 2008. Venendo dunque ai giorni nostri le recenti notizie riguardano situazioni specifiche in cui la gestione non è stata prudenziale o in cui una debolezza di fondo si trascinava da tempi non sospetti.

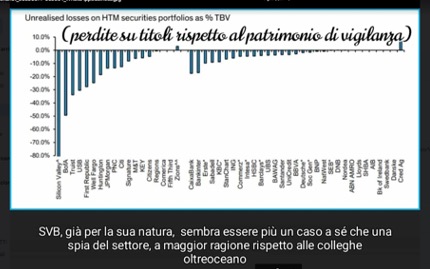

Prendiamo Silicon Valley Bank, ad esempio. La gestione del bilancio aziendale vedeva massicci investimenti in titoli di Stato americani a lungo termine sottoscritti a fronte degli enormi volumi di denaro depositati dalle start up tecnologiche. Trattandosi della ‘banca delle start up’ la gran parte dei depositanti rientrava in questa unica categoria. A seguito del massivo sell off di titoli tecnologici dopo il boom avuto durante la pandemia, tali clienti hanno cominciato a ritirare liquidità per far fronte agli impegni finanziari. A questo punto è venuto a galla lo sbilancio tra la quantità di denaro disponibile immediatamente e quella investita in titoli di Stato a lungo termine (le banche americane più piccole, differentemente dalle più grandi, non hanno obbligo di dichiarare in bilancio le perdite teoriche sui titoli detenuti se non quando vengono realizzate).

SVB ha tentato di correre ai ripari manifestando l’intenzione di reperire nuovi fondi sul mercato tramite emissione di obbligazioni, ma la notizia della debolezza dei conti ha cominciato a circolare con insistenza, complice la ferita recente della ‘banca delle crypto’ (Silvergate Bank), chiusa nell’arco di pochi giorni a seguito dei deflussi di capitali legati al crollo del settore criptovalute. L’epilogo è stata diretta conseguenza della corsa agli sportelli che ad ogni buon conto rappresenta da sempre lo spauracchio di tutte le banche dai tempi della prima Mary Poppins. La differenza rispetto al 2008? I titoli che le banche avevano a bilancio allora erano tossici e privi di valore, in seguito ai vari impacchettamenti di derivati a leva e scarti di magazzino, tali per cui esse non avevano un patrimonio di valore reale ma fittizio. SVB possedeva titoli di Stato americani, considerati sicuri per antonomasia, deprezzatisi però per effetto del repentino aumento dei tassi.

Sul caso Credit Suisse invece ad accendere i riflettori è stata una non meglio specificata ‘debolezza materiale’ nei processi di rendicontazione finanziaria dichiarata dal board nella relazione annuale. Ad aggravare la situazione il passo indietro dei primi azionisti dell’istituto, che si sono detti non disposti a versare capitale per il rafforzamento patrimoniale della banca, avendo già raggiunto la massima soglia di partecipazione prudenziale in seguito anche a precedenti operazioni dello stesso tipo. La notizia ha scatenato una reazione incontrollata, sulla scia anche di quanto accaduto pochi giorni prima alla collega SVB, culminata con una massiccia scommessa al ribasso che ha fatto scattare i campanelli d‘allarme del sistema finanziario, i CDS, ossia le assicurazioni contro il fallimento di un’emittente. In questo caso più che cercare le differenze rispetto al 2008 sarebbe impegnativo trovare le somiglianze; in generale l’andamento dell’istituto era infatti poco brillante da qualche anno, con utili incostanti e ripetute iniezioni di capitale rivelatesi insufficienti a sanare il bilancio, tanto che anche il titolo zoppicava da tempo, il tutto condito con presunti coinvolgimenti in movimenti di denaro a scopo elusivo collegati alla situazione internazionale russa.

Riguardo Deutsche Bank il caso è ancora più peculiare. La vicenda si è sviluppata attorno a due operazioni di grosso volume piazzate sul mercato, rispettivamente una scommessa al ribasso e l’acquisto di CDS contro il fallimento del colosso, che la prima operazione ha contribuito a far lievitare. Questo perché a seguito delle manovre legate al salvataggio di Credit Suisse (svalutazione dell’azione e azzeramento di un particolare tipo di titolo subordinato) gli speculatori hanno preso di mira il comparto, e la scelta dell’agnello sacrificale è caduta su un anello reso debole dagli impegni finanziari in scadenza e soprattutto da qualche problemino reputazionale accumulato negli anni tra scandali, mala gestione e sanzioni varie. Anche qui la cosa avrebbe potuto rimanere tra gli operatori di settore, ma a far da detonatore è stata la notizia che la banca intendesse rimborsare proprio una parte di obbligazioni subordinate in anticipo rispetto alla scadenza, operazione che è normalmente di per sé positiva sul bilancio e che denota una certa stabilità delle finanze. In questa vicenda più che di effetto contagio e crisi del comparto bancario dunque si dovrebbe parlare di speculazione pura e semplice. A riprova di ciò le autorità di vigilanza hanno avviato su di essa una serie di verifiche.

Al di là di specifiche criticità del singolo attore, il panorama generale degli istituti bancari americani ed europei è decisamente più solido rispetto ad un decennio fa. I criteri di patrimonializzazione sono stati progressivamente resi più stringenti dal 2008 ad oggi, e con essi la capacità di resistere a contraccolpi del mercato e del ciclo economico si è rafforzata.

Ulteriore elemento di differenziazione rispetto al passato è la rapidità di intervento degli organi di vigilanza (come la Federal Deposit Insurance Corporation americana, la FINMA svizzera, la BCE europea) e le armi a loro disposizione (iniezioni di liquidità, amministrazione controllata dei depositi, garanzie ai depositanti, linee di credito ad hoc, operazioni di incorporazione e stabilizzazione), rispetto ad un 2008 in cui la bomba esplose nel silenzio generale cogliendo tutti di sorpresa e richiedendo nuove immediate soluzioni. Oggi è chiaro a tutto il settore che il rapido aumento dei tassi e l’inasprimento delle condizioni del credito portino con sé criticità come quelle che stiamo vedendo, per cui le autorità competenti sono in un certo qual modo preparate ad affrontarne le conseguenze.

La finanza e l’economia, come tutte le altre discipline, sono in continua evoluzione. Le sfide che i tecnici si trovano ad affrontare sono sicuramente diverse da quelle del passato, più articolate, complici la globalizzazione, la telematizzazione e la crescita di popolazioni e scambi commerciali. Ma non è la prima volta che questo accade, e non sarà l’ultima.

Loredana Ferrara – Personal Financial Advisor & Consulente FINECO